Giữa tăng trưởng cung tiền, tăng trưởng kinh tế và lạm phát có một mối quan hệ tuân theo các quy luật kinh tế cơ bản. Tuy nhiên, mối quan hệ giữa ba biến số trên không duy trì ở thị trường Việt Nam, điều đó góp phần phơi bày những khác biệt trong đặc thù của nền kinh tế Việt Nam so với các nền kinh tế khác, dưới sự tác động của vấn đề bất động sản.

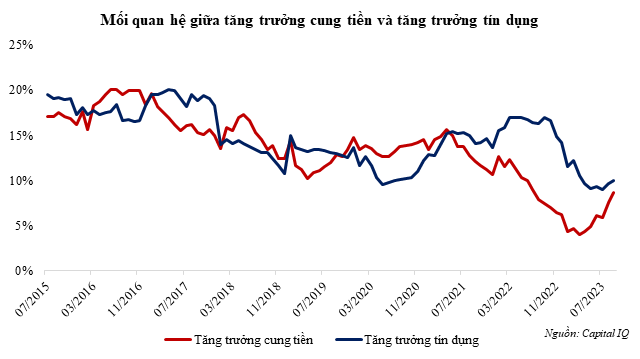

Tăng trưởng tín dụng năm nay khả năng sẽ chỉ đạt mức xấp xỉ trên dưới 11%, thấp hơn nhiều so với mức 14% của NHNN. Theo khả năng này, mức tăng trưởng cung tiền cũng sẽ gần với mức trên. Tăng trưởng tín dụng và tăng trưởng cung tiền liên quan mật thiết với nhau, đặc biệt là đối với nền kinh tế Việt Nam. Đối với nền kinh tế phụ thuộc nhiều vào hệ thống ngân hàng như Việt Nam thì tăng trưởng tín dụng ảnh hưởng trực tiếp đến mức cung tiền hàng năm.

Đồ thị bên dưới cho thấy mối tương quan giữa hai biến số này trong giai đoạn từ 2016-2023. Trong ngắn hạn sẽ có thể sự lệch pha nhất định giữa tăng trưởng cung tiền và tăng trưởng tín dụng tuy nhiên trong dài hạn thì mối quan hệ này luôn được đảm bảo. Mức tăng trưởng tín dụng và tăng trưởng cung tiền hàng năm chính là động lực góp phần hỗ trợ tăng trưởng kinh tế, đó cũng là lý do tại sao mức tăng trưởng tín dụng từ hệ thống ngân hàng luôn là vấn đề được Chính phủ quan tâm sát sao.

Những mâu thuẫn vĩ mô giữa các con số

Mối quan hệ giữa thị trường hàng hóa và thị trường tiền tệ được biểu diễn thông qua công thức kinh điển M.V=P.Y mà bất kỳ sinh viên kinh tế nào cũng phải học qua.

Trong công thức này, lượng cung tiền (M) nhân với vòng quay tiền (V) sẽ tương đương với chỉ số giá chung và khối lượng sản phẩm sản xuất nền kinh tế, tức GDP của nền kinh tế. Nghĩa là, nếu một nền kinh tế có quy mô là 300 tỷ USD và vòng quay tiền là 2.0 thì nghĩa là để vận hành nền kinh tế thì chúng ta sẽ cần một lượng cung tiền là 150 tỷ USD. Điều này dẫn đến việc tỷ lệ % thay đổi của M và V sẽ tương ứng với tỷ lệ % thay đổi của P và Y. Do vòng quay tiền V sẽ duy trì ổn định trong dài hạn. Chính vì thế phần lớn sự thay đổi trong % M sẽ ảnh hưởng đến % thay đổi của P và % thay đổi của Y. Đó là lý do tại sao khi lượng cung tiền trong nền kinh tế gia tăng nhưng không tạo nên sự thay đổi trong mức sản lượng Y thì sẽ tạo một áp lực lớn lên mức lạm phát.

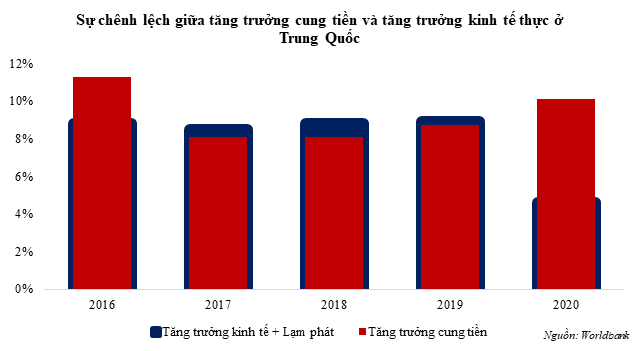

Giả sử khi chúng ta áp dụng công thức này cho thị trường Trung Quốc chẳng hạn. Đồ thị bên dưới thể hiện mối quan hệ giữa mức tăng trưởng cung tiền, mức tăng trưởng kinh tế và mức tỷ lệ lạm phát hàng năm. Dữ liệu được so sánh từ năm 2016 đến 2019, tổng tăng trưởng cung tiền và tổng tăng trưởng kinh tế và lạm phát trong 4 năm sẽ bằng nhau. Có nghĩa rằng với mức cung tiền trung bình khoảng 9-10% thì mức tăng trưởng kinh tế trung bình vào khoảng 6-6.5%, trong khi mức lạm phát sẽ từ 3-3.5%. Mức tăng trưởng chỉ lệch lớn trong năm 2020 khi lượng lớn cung tiền được bơm trực tiếp vô nền kinh tế trong bối cảnh sức cầu rất yếu khi dịch COVID xảy ra. Từ đó, những chênh lệch ngắn hạn xuất hiện tuy nhiên trong dài hạn thì mối quan hệ này sẽ luôn được đảm bảo.

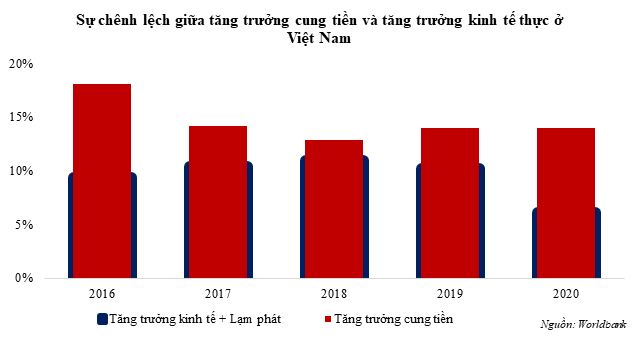

Tuy nhiên khi áp các số liệu vĩ mô nói trên của nền kinh tế Việt Nam vào trong công thức trên thì chênh lệch giữa mức tăng trưởng cung tiền hàng năm vào nền kinh tế sẽ luôn chênh lệch một mức ổn định từ 3-4% so với tổng mức tăng trưởng kinh tế và lạm phát trong suốt một thời gian dài. Điều này hàm chứa một giả định quan trọng là hàng năm luôn có một một lượng cung tiền đáng kể được bơm vào nền kinh tế mà không tạo ra giá trị gia tăng tương ứng trong GDP đồng thời cũng không tạo áp lực lên lạm phát. Thực tế trong những năm qua, lạm phát của Việt Nam vẫn được duy trì ổn định, bất kể mức cung tiền vẫn vượt trên nhu cầu tăng trưởng của nền kinh tế như mô hình đã phân tích ở trên.

Tốc độ tăng trưởng tín dụng quan hệ chặt chẽ với tốc độ tăng trưởng cung tiền như chúng ta đã phân tích lúc ban đầu. Điều đó hàm ý rằng một phần tín dụng của hệ thống ngân hàng đã không trực tiếp tham gia vào các hoạt động kinh tế thực mà có thể đã được dẫn vào các hoạt động kinh tế mà giao dịch của nó không được tính vào trong mức tăng trưởng GDP.

Một nguồn tín dụng khổng lồ hàng năm có thể đã đẩy vào thị trường bất động sản

Mức tăng trưởng cung tiền hay tăng trưởng tín dụng lệch đến 4% so với với nhu cầu của nền kinh tế thể hiện có thể một lượng tín dụng rất lớn, từ 300,000 tỷ đến 500,000 tỷ đồng, dựa trên mức quy mô tổng dư nợ vào khoảng gần 13 triệu tỷ đồng hiện tại, đang chảy vào thị trường mua đi bán lại bất động sản hàng năm.

Tại sao nhấn mạnh ở đây là các hoạt động mua đi bán lại bất động sản vì các hoạt động phát triển các dự án bất động sản sơ cấp sẽ được tính vào GDP trong khi các hoạt động mua đi bán lẻ bất động sản không làm gia tăng GDP của nền kinh tế nhưng lại được tài trợ bởi phần tín dụng từ hệ thống ngân hàng. Giả sử một mảnh đất đang có giá trị là 10 tỷ đồng và vì sốt đất nên giá đất tăng vọt lên 15 tỷ. Người mua được tài trợ 80% từ nợ vay ngân hàng thì số tiền ngân hàng cho vay là 12 tỷ. Sang năm sau người này quyết định sang tay mảnh đất với giá 20 tỷ và người mua tiếp theo vẫn được ngân hàng tài trợ 80% với số tiền là 16 tỷ đồng. Người bán trả khoảng nợ ngân hàng 12 tỷ đồng tuy nhiên tổng dư nợ của hệ thống ngân hàng đối với mảnh đất trên đã tăng thêm 4 tỷ đồng, trong khi đó không có một giá trị GDP nào được tạo ra từ những giao dịch trên, nhưng tăng trưởng cung tiền và tăng trưởng tín dụng vẫn ghi nhận tăng tương ứng.

Sự gia tăng này đã tạo nên áp lực tăng giá của bất động sản, khiến cho giá trị tài sản bất động sản, bao gồm cả nhà ở và dự án thương mại, tăng lên liên tục. Điều đó khiến bất động sản luôn là một trong những động lực chính của nhu cầu tín dụng trong những năm qua, xét cả đối với doanh nghiệp và cả những cá nhân. Ước tính cả năm 2020 thì mức tăng trưởng tín dụng và tăng trưởng cung tiền vào khoảng 15% trong khi mức tăng trưởng kinh tế và lạm phát lần lượt chỉ là 3.5% và 1%. Chính điều đó cũng đã góp phần tạo nên một cơn sốt đất rất lớn cho giai đoạn 2020 và 2021 vừa rồi, cho đến trước khi thị trường bất động sản bị chấn chỉnh từ giữa 2022. Đến năm 2023 khi tăng trưởng tín dụng từ việc đầu cơ bất động sản dường như đã không còn khi thị trường bất động sản hoàn toàn đứng giá thì nền kinh tế quay trở lại những logic vốn dĩ của nó. Với mức tăng trưởng cung tiền vào khoảng 9% thì mức tăng trưởng kinh tế 5% và mức lạm phát 4% được xem là phù hợp với các quy luật kinh tế và tiền tệ.

Cạnh tranh khốc liệt và sự gia tăng cầu đã đẩy giá trị tài sản bất động sản lên ngày càng cao qua các năm, không chỉ ảnh hưởng đến người mua nhà mà còn đến những người muốn đầu tư vào thị trường bất động sản. Chi phí đầu tư bất động sản với cả người mua nhà thực và người đầu tư ngày càng cao và tín dụng ngân hàng như một liều thuốc gây nghiện để tài trợ cho sự tăng giá. Mặc dù tín dụng dành cho bất động sản sang tay không góp phần lớn vào tăng trưởng GDP, nó lại nguồn lợi nhuận lớn hàng năm cho hệ thống ngân hàng từ hoạt động cho vay. Với 500,000 tỷ đồng tín dụng ước tính gia tăng hàng năm không từ nhu cầu thực và mức NIM trung bình của hệ thống ngân hàng vào khoảng 3%, hệ thống ngân hàng có thể thu về khoản lợi nhuận khổng lồ từ hoạt động tín dụng này, tương đương khoảng 15,000 tỷ đồng.

Phân tích đến đây để thấy rằng việc tái cơ cấu thị trường bất động sản là một yêu cầu bắt buộc xét về mặt vĩ mô. Tái cơ cấu lĩnh vực bất động sản sẽ có thể khiến nền kinh tế chịu ảnh hưởng trong ngắn hạn, nhưng điều đó là cần thiết cho nền kinh tế trong dài hạn. Nền kinh tế Việt Nam có tỷ lệ nợ vay ngân hàng trên GDP thuộc nhóm cao nhất thế giới, trong đó có một tỷ lệ đáng kể tài trợ cho thị trường bất động sản trong những năm qua, từ đó lại góp phần tạo nên những bất bình đẳng trong xã hội, khi tỷ lệ giá nhà trên thu nhập bình quân của người dân ngày càng nới rộng hàng năm, trong khi đó nhà đất lại tập trung trong tay một nhóm các cá nhân trong xã hội, những người vốn không có nhu cầu nhà để ở mà chỉ muốn đầu tư sang tay kiếm lời.

Việc tái cơ cấu thị trường bất động sản là một yêu cầu cần thiết để hướng nguồn tín dụng về các nhu cầu vốn thực sự phát triển kinh tế bền vững. Điều này không chỉ giúp cho hệ thống ngân hàng phát triển bền vững hơn mà còn góp phần điều hướng dòng vốn tín dụng chảy vào những lĩnh vực sản xuất thực, góp phần tạo ra sức bật cho nền kinh tế trong dài hạn.

Lê Hoài Ân, CFA – Nguyễn Phương Vân An