Tính đến nay, chỉ số VN-Index đã giảm hơn 30% từ mức đỉnh lịch sử được xác lập vào đầu quý 2/2022. Sự không chắc chắn trải dài trên khắp thế giới – từ tăng lãi suất ở Mỹ, chính sách “Zero COVID” hà khắc của Trung Quốc, chiến sự Nga – Ukraina kéo dài cho đến các sự kiện chấn động trong nước đã tác động đến thị trường. Nhà đầu tư thận trọng hơn trong việc sử dụng đòn bẩy (chủ yếu là cho vay ký quỹ), còn các CTCK thì thận trọng hơn trong việc cho vay.

Dư nợ và doanh thu margin sụt giảm

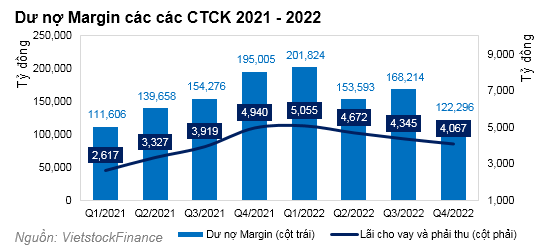

Sau thời kỳ tăng liên tiếp, dư nợ cho vay (chủ yếu là cho vay margin) của khối CTCK đã tạo đỉnh trong năm 2022. Cụ thể, cuối quý 1/2022, tổng dư nợ cho vay của 106 CTCK đạt mức 201,824 tỷ đồng (dữ liệu từ VietstockFinance).

Cuối quý 2/2022, tổng dư nợ cho vay chỉ còn ở mức 153,593 tỷ đồng. Dư nợ giảm trong bối cảnh thị trường chứng khoán Việt Nam kém tích cực, VN-Index đảo chiều giảm sâu về 1,197 điểm cuối quý 2 sau khi vận động chủ yếu trong vùng 1,420 – 1,520 điểm suốt quý đầu năm.

Tuy vậy, dư nợ margin vào cuối quý 3/2022 lại có tương quan ngược với thị trường. Chỉ số VN-Index sụt mất hơn 9% từ đầu tháng 7 xuống còn 1,085 điểm vào cuối tháng 9. So với đầu năm, VN-Index đã giảm đến gần 30%, trong khi đó dư nợ margin cuối quý 3 vẫn tăng (!?)

Nhiều chuyên gia lý giải: hiện tượng này diễn ra vì hoạt động huy động vốn của các doanh nghiệp trong bối cảnh siết chặt cho vay đối với các doanh nghiệp bất động sản, huy động vốn từ trái phiếu cũng gặp khó khăn. Do đó, lãnh đạo các doanh nghiệp đã bắt đầu tăng vay từ các CTCK.

Điều này thể hiện khá rõ vào quý 4/2022, khi hiện tượng bán giải chấp cổ phiếu của các cổ đông lớn là lãnh đạo hàng loạt doanh nghiệp diễn ra. Sau nhịp tăng của quý 3, đến cuối quý 4/2022, dư nợ margin các CTCK tiếp tục sụt giảm về còn 122,296 tỷ đồng, tương ứng giảm 27% so với cuối quý trước.

|

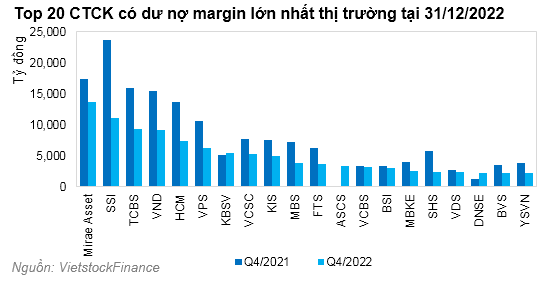

Tính tới cuối năm 2022, dư nợ margin của 20 CTCK đứng đầu thị trường ở mức 103,146 tỷ, chiếm 84% tổng dư nợ toàn thị trường, giảm 35% so với đầu năm 2022. Mặc dù SSI là CTCK có dư nợ lớn nhất thị trường vào thời điểm đầu năm với khối nợ 23,698 tỷ đồng, nhưng đến cuối năm 2022 Mirae Asset mới là CTCK có dư nợ margin lớn nhất toàn thị trường, ở mức 13,598 tỷ đồng (thấp hơn 21.3% so với thời điểm đầu năm).

|

Xu hướng sụt giảm dư nợ margin cũng kéo theo lãi vay từ hoạt động margin của các CTCK. Đến cuối quý 4/2022 lãi từ cho vay và phải thu (chủ yếu từ margin) chỉ còn 4,067 tỷ đồng, giảm 20% so với đầu năm. Nhưng so với năm 2021, lũy kế các khoản lãi cho vay và phải thu của các CTCK tăng 22.5%, lên mức 18,140 tỷ đồng.

Nhu cầu vay margin sụt giảm, CTCK thừa núi tiền

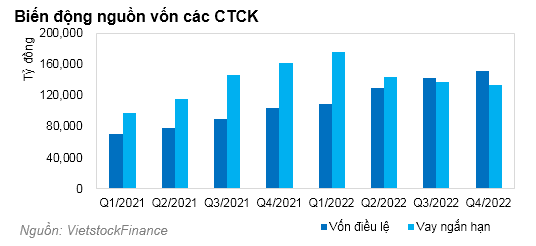

Nhu cầu vay margin trên thị trường rõ ràng đã sụt giảm đáng kể trong năm 2022. Nhìn vào cơ cấu nguồn vốn của CTCK sẽ thấy các khoản vay ngắn hạn trong năm 2021 chiếm tỷ trọng lớn, vượt qua cả nguồn vốn chủ sở hữu các kỳ. Năm 2021, dư nợ vay ngắn hạn của các CTCK ở mức 161,138 tỷ đồng, cao hơn 5% vốn chủ sở hữu và cao hơn 55% vốn điều lệ. Khi thị trường tăng nóng, nhu cầu vay margin tăng cao nhưng nguồn lực vốn các CTCK không đáp ứng được, cuộc chạy đua nước rút tăng vốn không theo kịp nhu cầu vay margin, CTCK phải gia tăng vay nợ ngắn hạn để đáp ứng cho nhu cầu đó.

Năm 2022 hoàn toàn ngược lại, khi thị trường kém thuận lợi và nhu cầu giảm sút, các CTCK lại có năng lực cấp vốn margin mạnh hơn trước nhờ hoàn tất các đợt tăng vốn. Từ đó, các CTCK cũng cân đối lại nguồn vốn, giảm tỷ trọng vốn vay bên ngoài, tỷ trọng vốn vay ngắn hạn cũng có chiều hướng giảm.

Tới cuối năm, tổng vốn điều lệ các CTCK đã tăng lên mốc 150,968 tỷ đồng, tăng 45% so với đầu năm. Trong khi đó, vốn vay ngắn hạn giảm xuống còn 132,768 tỷ đồng tại thời điểm cuối năm 2022, thấp hơn 17.6% so với đầu năm.

|

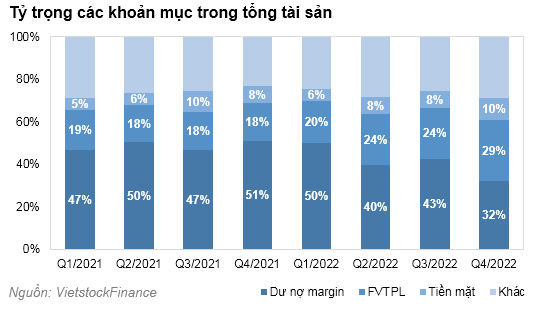

Mặt khác, khi dư nợ margin các CTCK giảm xuống, các tài sản khác có xu hướng tăng lên. Tỷ trọng của các tài sản tài chính thông qua lãi/lỗ (FVTPL) cũng tăng lên từ 20% vào thời điểm cuối quý 1/2022 lên mức 29% vào thời điểm cuối năm 2022. Ngoài ra, các CTCK cũng đang ngồi trên núi tiền mặt với giá trị 39,040 tỷ đồng (tỷ trọng 10%) ghi nhận vào cuối năm 2022, cùng kỳ năm trước chỉ ghi nhận 29,518 tỷ đồng (tỷ trọng 8%).

|